本报告由中国能源研究会可再生能源专业委员会(CREIA)、中国可再生能源学会风能专业委员会(CWEA)、全球风能理事会(GWEC)共同编写,运达能源科技集团股份有限公司、宁波东方电缆股份有限公司、金风科技股份有限公司、明阳智慧能源集团股份公司、上海电气风电集团股份有限公司、东方电气风电股份有限公司等单位共同参与撰写。

第二章 中国海上风电发展现状

(一)中国海上风电市场现状

01市场总体发展情况

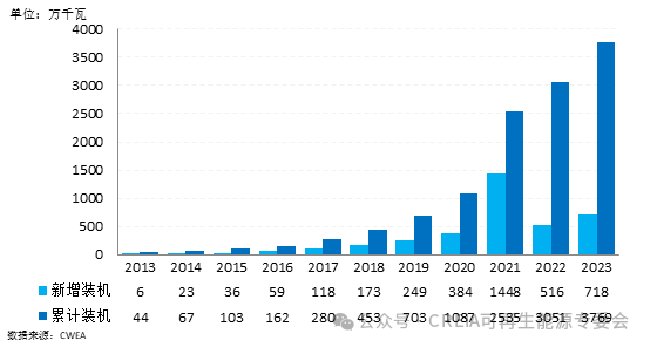

据统计,2023年中国海上风电新增装机规模达到7.18GW (其中,并网容量为6.3GW),约占当年全国风电新增装机容量的9%,市场重回向上增长的轨道。同时,中国海上风电继续保持全球最大的新增市场地位,占据了当年全球海上风电新增市场的六成以上,连续第六年位居全球首位。

截至2023年年底,中国海上风电累计装机规模已达到37.7GW,占全国风电累计装机容量的7.9%;约占全球累计海上风电市场份额的五成左右,连续第三年位居全球首位。

数据来源:CWEA

图5 2013—2023年中国海上风电装机容量

02海上风电成本变化情况

作为影响规模化发展的重要经济性因素,海上风电的成本整体实现了稳步下降。从单位千瓦投资成本看,2023年,中国海上风电的投资成本约为9500~14000元/千瓦,呈现平稳下降趋势,但仍是陆上风电的两倍多。从运维成本看,海上风电运维成本占度电成本的25%~30%,是陆上风电运维成本的1.5~2倍。从度电成本看,目前中国海上风电LCOE约在0.46元/千瓦时左右,近海海上风电项目LCOE已下降到0.33元/千瓦时。未来,随着机组大型化的发展趋势,近海项目规模降本将会为风电成本创造更大的下降空间。然而,深远海项目开发难度增大,基础设施和送出工程要求提高等情况,成本设计柔性直流送出、漂浮式基础等,将为海上风电项目的开发建设成本提出较大挑战。

目前,国内远海浅水区的风能资源开发(固定式海上风电)平价下全投资收益率可达6%,已经初步具备经济性。而远海深水区的漂浮式项目造价高达40000~50000元/千瓦,尚需尽快通过建设一批示范性项目,推动技术进步,积累建设经验,创造规模化效益,努力降低深远海风电开发成本,提升其经济性。

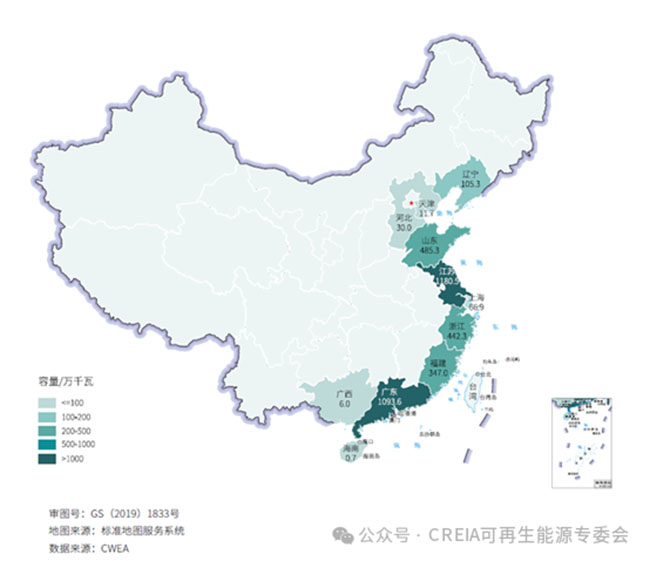

03市场分布情况

从整体装机规模看,2023年中国新增吊装海上风电机组748台,新增装机容量达到7.18GW,同比增长39.3%。当前,新增装机主要分布在广东(40.5%)、山东(30.5%)、浙江(22.6%)、福建(5.6%)和广西(0.8%)。其中,广西和海南两地首次实现海上风电装机,海南新增一台7.25MW漂浮式海上风电机组。

截至2023年年底,中国海上风电累计装机6680台,容量达到37.69GW。有两个省份的海上风电累计装机容量超过10GW,分别为江苏(11.81GW,占全部海上风电累计装机容量的31.3%)、广东(10.94GW,占全部海上风电累计装机容量的29%),另外,山东、浙江、福建、辽宁四省的海上风电累计装机容量分别超过1GW,市场份额合计36.6%;上海、河北、天津、广西和海南的海上风电累计装机容量为275MW,占比合计约为3.1%。

数据来源:CWEA

图6 截至2023年年底中国沿海各省(市)海上风电累计装机容量

来源:风能专委会CWEA